金融科技

德國電子付款新創企業 Wirecard 最近被指造假,有大額資金從戶口消失,令其信譽嚴重受損。公司最近更承認帳目上的 2

金融新創 Robinhood 而零交易費股票交易作賣點,在疫情期間錄得不少的用戶增長,最近更獲得新的資金,令其估值提升至

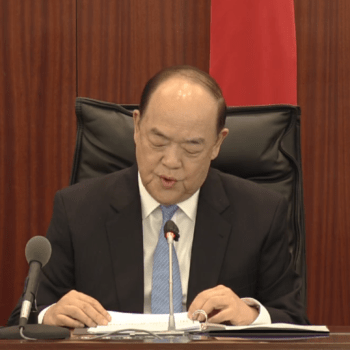

澳門政府發表《2020 年施政報告》,特首賀一誠表示,澳門將會加強城市規劃及建設智慧城市,加快城市基礎設施建設。他表示,

隨著政府批出虛擬銀行及虛擬保險牌照,越來越多人留意金融科技的發展前景,Unwire.Pro 請來亞洲金融科技師學會(IF

在衆多金融應用之中,國際匯款向來是個備受重視的市場,由於目前電匯手續費高昂且緩慢,不少公司都希望可以解決這個問題。最近

近年顛覆傳統金融市場的新創中,也不乏提供投資平台服務的挑戰者,其中 Robinhood 是頗具人氣的選擇,但在昨日美股大

傳統大型企業的系統架構向來相當複雜凌亂,面對目前數碼轉型的需求,要整理和更新系統並不容易。最近德意志銀行就找來 Micr

自去年金管局批出八張虛擬銀行牌照後,多間虛擬銀行均表示正密鑼緊鼓籌備產品推出市場,而全球支付公司 Visa 亦有研究報告