小米正式在本港申請上市,除了因將成為「同股不同權」制度下的首間上市企業而變作焦點外,該公司的業務發展、收入盈利狀況等亦備受關注。雖然智能手機是小米最為人熟悉的業務,不過創辦人雷軍在招股書擬本中的公開信就強調,小米的定位並非單純的硬件公司,而是以創新驅動的互聯網公司。

2017 收入 1,146 億 創辦人堅持硬件綜合淨利率不超 5%

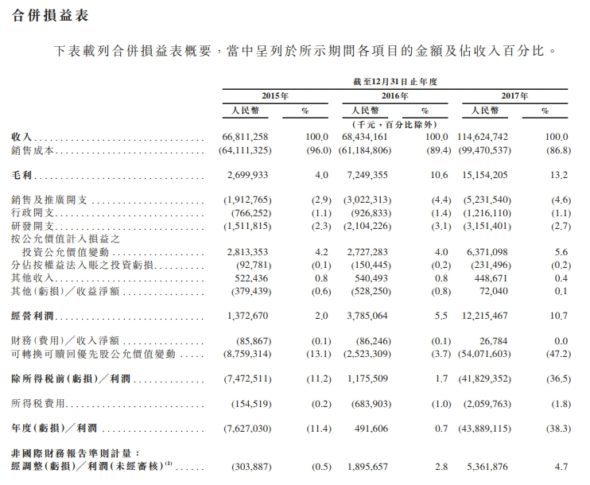

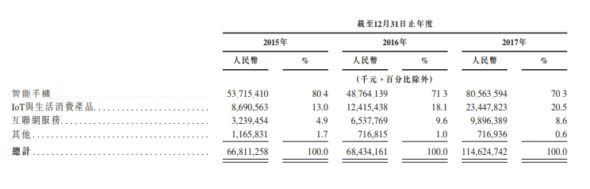

據招股書顯示,小米的收入主要來自智能手機、IoT(物聯網)、互聯網服務及生活消費產品四大業務範疇,當中智能手機業務佔比最重,在過往三年平均佔據七成以上收入,2017 年智能手機業務的收入約 805 億,全年收入 1,146 億元人民幣,按年上升 67.5%,經營利潤按年增長 222% 至 122 億元,不過由於可轉換可贖回優先股公允價值變動,使去年轉為虧損 439 億元人民幣。

創辦人雷軍在公開信中提到,小米目前是全球第四大智能手機製造商,並有眾多智能硬件產品,包括其消費類的 IoT 平台,當中就連接有 1 億部智能設備,但他同時亦強調,會堅持公司的硬件綜合淨利率不超過 5%。然而,目前在四大業務板塊中,智能手機和 IoT 設備佔據總收入的九成以上,其互聯網服務於過去三年的總收入佔比僅為 4.9%、9.6% 及 8.6%,暫未見有大幅度升幅。

上市前獲多次融資 市值可望逾千億

招股書亦披露,由 2010 年 9 月到 2014 年 12 月期間,小米在上市前一共獲 9 輪融資,融資額度由最初的 1,025 萬美元到最終一輪的 15 億美元融資,使其估值達到 450 億美元。

而早前就有報導指,小米在上市前的股東售股活動中,售股價透露公司估值介乎 650 億至 700 億美元,該公司亦有信心最終上市市值能達 1,000 億美元,並會在港籌集最多 1,365 億元。

不過即使最後只能以現時約 700 億美元上市,亦可以近 5,500 億港元的市值,打入港股藍籌第 11 大市值(計及 A+H 市值),並成為繼阿里巴巴 2014 年於美國以 2,000 億美元上市後,全球最大的科技新股。

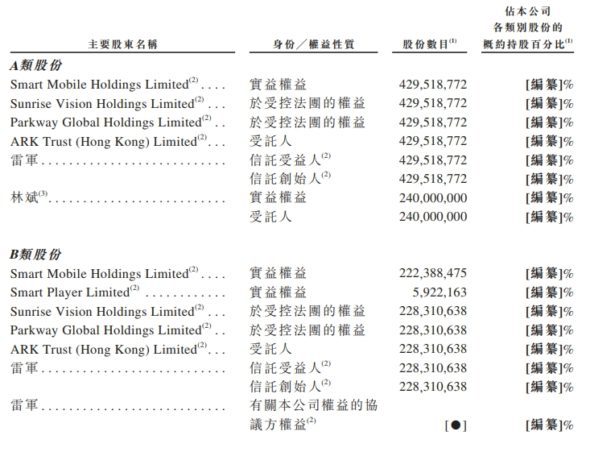

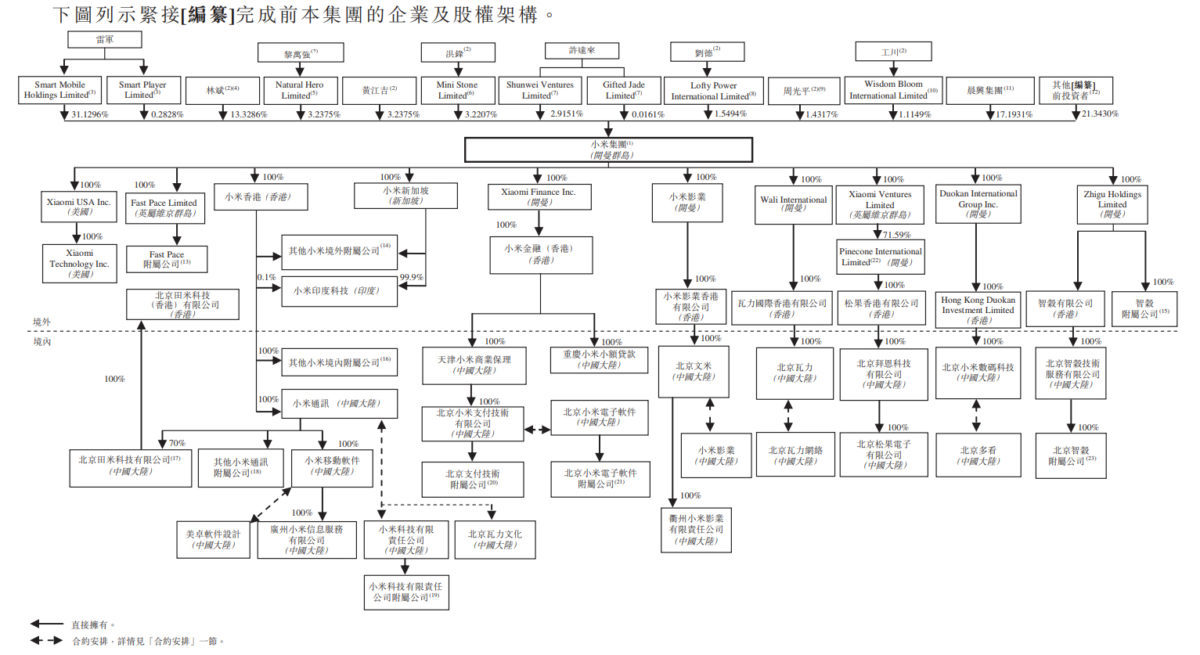

同股不同權:創辦人雷軍表決權逾 50%

小米提交的招股書草擬本顯示,小米建議採用不同投票權架構。根據該架構,公司股本將分為 A 類股份及 B 類股份。對於提呈公司股東大會的任何決議案,A 類股份持有人每股可投 10 票,而 B 類股份持有人則每股可投一票,惟極少數保留事項有關的決議案投票除外,在該情況下,每股股份享有一票投票權。

文件亦顯示,該公司共有約 6.88 億股 A 類股份,及 38.52 億股 B 類股份,公司創辦人雷軍約持有 4.29 億股 A 類股份,B 類股份約 2.28 億,上市前其持股比例達 31.41%;在雙重股權架構下,其擁有的 A 類股份可投 10 票,使雷軍的表確權比例逾 50%,惟上市後兩類股份的持股比例則未有提及。

加快海外市場發展步伐

儘管目前小米的收入仍以中國大陸地區收入為主,過去三年分別為 93.9%、86.6% 及 72%,但亦變相反映海外地區的收入佔比正快速增長,顯示該公司正加快拓展海外市場的步伐。

就在申請上市的同一天下午,小米還與本港長江和記實業集團合組全球策略聯盟,該合作讓除了讓其智能手機、智能硬件及生活產品在本地的 3 電訊鋪和豐澤上架銷售,拓闊香港銷售網外,更進一步觸及長和集團旗下全球 17,000 間零售及電訊店鋪,以及 1 億 4,000 萬客戶。

該公司高級副總裁王翔更指,目前小米用約三年時間在印度市場取得智能手機的市佔第一,去年亦開始以西班牙為試點開始進軍歐洲市場。而據招股書顯示,小米在 2015、2016 及 2017 年的海外市場銷售額分別約為 41 億、92 億及 321 億人民幣,總收入佔比由 2015 年的 6.1% 升至 28%,其中去年的銷售額對比 2016 年更激增 249%。

據市場調查機構 IDC 統計,截至 2017 年第四季度,小米在全球 15 個市場的智能手機出貨量排名前五,而在印度更是排名第一,市場份額達 26.8%。而截至今年 3 月底,小米基於 Android 開發的 MIUI 系統擁有 1.9 億名活躍用戶,其產品已進入全球 74 個國家或地區市場,該公司亦擁有 16,000 項受理中的專利申請及逾 7,000 項已授權專利,當中約 50% 為海外授權專利。